Publiée au JO du 31 décembre 2022, la loi de finances 2023 a finalement assez peu d’incidences, négatives ou positives d’ailleurs, sur les non-résidents. Voici les principales mesures détaillées par notre partenaire la Banque Transatlantique.

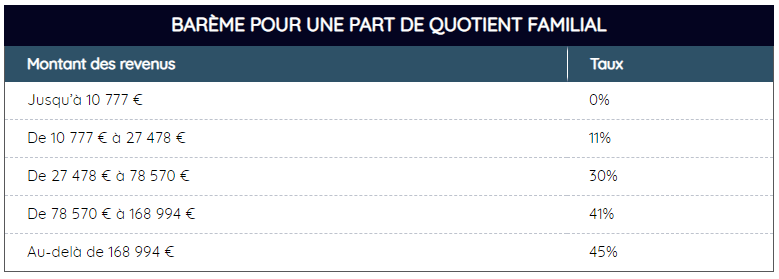

Revalorisation du barème de l’impôt sur le revenu

Les tranches de revenus du barème de l’impôt sur le revenu (IR), ainsi que les seuils et limites qui lui sont associés, ont été indexés sur la prévision d’évolution de l’indice des prix à la consommation hors tabac de 2022 par rapport à 2021, et sont donc majorés de 5,4%.

Pour les revenus perçus ou réalisés à compter du 1er janvier 2023, les limites des tranches de revenus des grilles de taux par défaut du prélèvement à la source (PAS) ont également été ajustées.

BARÈME POUR UNE PART DE QUOTIENT FAMILIAL

Limites des tranches de la retenue à la source sur les salaires et pensions versés en 2023 aux personnes non domiciliées en France

LIMITES DES TRANCHES DE LA RETENUE À LA SOURCE SUR LES SALAIRES

Aménagement du prélèvement à la source de l’impôt sur le revenu

Deux modifications du mécanisme du prélèvement à la source (PAS) sont prévues par la loi :

- la diminution du seuil à partir duquel un contribuable est autorisé à moduler à la baisse le montant de son PAS. La modulation à la baisse du taux de PAS est désormais possible à condition que l’écart soit d’au moins 5% (10% auparavant).

- le régime du PAS est adapté afin de simplifier sa mise en œuvre pour les employeurs étrangers de salariés fiscalement domiciliés en France qui ne sont pas à la charge d’un régime obligatoire de sécurité sociale français mais qui exercent ponctuellement leur activité en France. Le mode de recouvrement de l’impôt sur le revenu est modifié en substituant à la retenue à la source le régime de l’acompte du prélèvement à la source.

Selon ce dispositif, l’administration fiscale française prélève sur le compte bancaire du contribuable un montant déterminé en fonction de ses derniers revenus connus de l’administration afin de simplifier les formalités fiscales des employeurs concernés. L’employeur étranger doit toutefois être établi dans l’Union européenne ou dans un État ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscale et une clause d’assistance au recouvrement. Il doit également transmettre annuellement à l’administration le montant de la rémunération imposable en France.

Emploi d’un salarié à domicile : nouvelle obligation déclarative

A compter de l’imposition des revenus de l’année 2022, les contribuables doivent indiquer, dans leur déclaration d’impôt sur le revenu, les services au titre desquels ils ont versé les sommes ouvrant droit au crédit d’impôt.

Crédit d’impôt pour frais de garde des jeunes enfants

A compter de l’imposition des revenus 2022, les contribuables domiciliés en France peuvent bénéficier, dans la limite de 3.500 € par an et par enfant (2.300 € auparavant) d’un crédit d’impôt de 50% au titre des dépenses supportées pour la garde de leurs enfants âgés de moins de six ans à l’extérieur de leur domicile.

Relèvement temporaire du plafond d’imputation sur le revenu global des déficits fonciers résultant de dépenses de travaux de rénovation énergétique pour les locations nues

Le plafond d’imputation est porté à 21.400 € par an (au lieu de 10.700 € pour les autres travaux), à concurrence du montant des dépenses déductibles de travaux de rénovation énergétique permettant à un bien de passer d’une classe énergétique E, F ou G à une classe de performance énergétique A, B, C ou D. Les travaux concernés, définis par décret (à venir), doivent être réalisés entre le 1er janvier 2023 et le 31 décembre 2025.

Réduction d’impôt Malraux prorogée

Le taux majoré de 30% est prorogé jusqu’au 31 décembre 2023. Pour rappel, il concerne les investissements dans des opérations de restauration d’immeubles situés dans des quartiers anciens dégradés ou présentant une concentration élevée d’habitat ancien dégradé.

Réduction d’impôt Madelin

L’application du taux majoré de 25% de la réduction d’impôts Madelin prévue au titre de la souscription au capital des PME, de parts de FCPI et FIP et de sociétés foncières solidaires est prolongée jusqu’au 31 décembre 2023. Sa date d’entrée en vigueur en 2023 dépend de l’autorisation de la Commission européenne et d’un décret d’application.

Nouvelle mention sur l’avis d’imposition

Les futurs avis d’imposition mentionneront désormais le taux moyen d’imposition du foyer fiscal ainsi que le taux marginal d’imposition.

Taux réduit IS

Le plafond d’application du taux réduit d’impôt sur les sociétés de 15% est augmenté de 38.120 € à 42.500 € à compter des exercices clos le 1 décembre 2022.

Contribution de solidarité sur les surprofits dans le secteur de l’énergie

Les entreprises du secteur de l’énergie (pétrole brut, gaz naturel, charbon et raffinage) sont soumises à une contribution de solidarité temporaire à raison des surprofits réalisés en France au titre du premier exercice ouvert à compter du 1er janvier 2022.

Par Delphine Apostoly, Banque Transatlantique

- 9 February 2023